Diogo Ribeiro Santos

Professor da Área Académica Economia, Finanças, Controlo e Contabilidade da AESE Business School

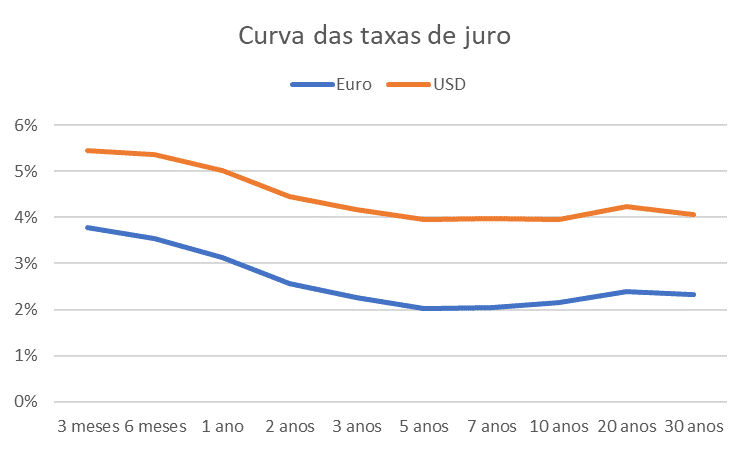

O gráfico mostra as rendibilidades (yields), para várias maturidades, de obrigações (títulos de dívida) dos Estados da Zona Euro (com rating AAA) e dos Estados Unidos. As curvas de rendibilidade estão invertidas para ambas as moedas, o que é uma situação incomum nos mercados obrigacionistas.

Uma curva de rendibilidade invertida ocorre quando os títulos de dívida de longo prazo têm uma rendibilidade inferior à dos títulos de dívida de curto prazo com a mesma qualidade de crédito. Isto é atípico, porque os investidores normalmente exigem yields mais elevados para investimentos de longo prazo, devido aos riscos associados ao tempo, tais como a inflação e as incertezas das taxas de juro.

O que nos dizem geralmente as curvas de rendibilidade invertidas?

- Previsão de desaceleração económica: curvas de rendimento invertidas são frequentemente interpretadas como um preditor de recessão. Os investidores poderão esperar uma inflação mais baixa (preços aumentam menos) ou mesmo uma deflação (preços diminuem) no futuro, o que poderá acompanhar um abrandamento económico.

- Confiança de Curto Prazo vs. Confiança de Longo Prazo: podem indicar que os investidores têm mais confiança na economia no longo prazo, em comparação com o curto prazo. Os investidores podem acreditar que o banco central irá reduzir as taxas de juro no futuro para estimular a economia, o que aumentará agora os preços das obrigações de longo prazo (reduzindo os yields).

- Sentimento do Investidor: uma curva invertida pode refletir uma mudança no sentimento do investidor, onde há uma preferência pela segurança dos títulos de longo prazo, elevando os seus preços e, portanto, reduzindo os yields.

Quais as razões para a diferença entre os yields do euro e do dólar?

- Perspetivas de Crescimento Económico: as diferenças nas expectativas de crescimento económico entre a Zona Euro e os EUA podem levar a variações nos yields. Uma perspetiva de crescimento mais forte nos EUA pode resultar em rendibilidades mais elevadas em comparação com a Europa. Se existe maior crescimento, existe maior procura por capital. O Estado tem de oferecer rendibilidades mais elevadas para ser competitivo e conseguir financiar-se.

- Expectativas de inflação: as expectativas de inflação variam entre regiões, afetando as rendibilidades nominais dos títulos. Yields mais elevados incorporam expectativas de inflação mais elevadas nos EUA.

- Risco Cambial: o risco cambial entre o Euro e o Dólar também pode afetar as rendibilidades, pois influencia as expectativas de retorno total dos investidores internacionais.

Como transformamos esta informação em previsões para 2024?

- Previsões de taxas de juros: se a curva de juros permanecer invertida, pode sinalizar uma descida das taxas de juro no médio prazo. Contudo, não é certo que exista uma descida significativa em 2024. Ainda é cedo para antecipar um alívio significativo na prestação da casa.

- Crescimento Económico: as previsões de crescimento económico para 2024 devem ser moderadas, se os investidores acreditarem que a inversão sinaliza uma desaceleração ou recessão iminente.

- Estratégias de investimento em títulos: as estratégias de investimento em títulos podem concentrar-se mais em títulos de curto prazo ou com taxas variáveis, caso se preveja que uma inversão prolongada seja uma tendência até 2024. Pelo contrário, os Estados podem aproveitar o ensejo para se (re)financiar com maturidades mais longas.

As curvas das taxas de juro são informativas, mas não dizem tudo. O atual ambiente económico é influenciado por fatores sem precedentes, como o rescaldo da pandemia global, as tensões geopolíticas – Ucrânia, Médio Oriente, Sudeste Asiático – o resultado das eleições presidenciais nos EUA… Como sempre, o valor das previsões não é adivinhar o futuro, e sim reduzir o número de cenários prováveis.

2024, o mundo está perigoso e a economia também

Bruno Proença

Professor da Área de Política de Empresa da AESE Business School

Não temos trabalhadores, mas pessoas que trabalham connosco

Cátia Sá Guerreiro

Professora da Área Académica de Fator Humano na Organização e Ética da AESE Business School

A constante surpresa que 2024 nos trará

Carla Baltazar

Professora da Área de Operações, Tecnologia e Inovação da AESE Business School